الخميس 21 تشرين الثاني 2019

مجلة وفاء wafaamagazine

محمد وهبة

من النادر أن يرتفع العائد على سندات اليوروبوندز المتداولة في الأسواق الدولية إلى 105% وتنخفض أسعارها إلى 77 دولاراً. سندات لبنان التي تستحق في آذار 2020 وصلت إلى هذا المستوى بحسب «بلومبرغ». العائد عليها يحتسب بطريقة تقنية معقدة. فعلى سبيل المثال، إذا اشترى أي شخص أو جهة هذا السند بقيمة 77 دولاراً، فإنه سيقبض قيمة السند عند الاستحقاق في آذار 2020 بقيمته الاسمية أي 100 دولار، وسيتقاضى عليه جزءاً من فائدة الإصدار، أي أنه سيحقق خلال فترة أربعة أشهر عائداً على توظيف 77 دولاراً بنسبة 26.2%، أي ما يوازي 105% على فترة سنة كاملة.

هذا هو الشكل الأكثر سهولة لاحتساب العائد بعيداً عن التعقيدات التقنية. إلا أنه، بشكل عام، يعدّ مؤشّراً على درجة المخاطر المترتبة على من يحمل هذا السند أو يستثمر فيه. كلما ارتفعت المخاطر، انخفض سعرها السوقي وارتفع العائد المحتسب عليها. هذا يعني أن المتعاملين في سوق السندات يشعرون بأن وزارة المال لم تعد قادرة على ردّ كامل المبلغ، بمعزل عن حقيقة هذا الأمر. لذا، فإن من يحمل السندات يعرضها للبيع ويخفّض سعرها لتسييلها والهروب من اي عملية «قصّ» أو شطب محتملة لجزء من قيمتها الاسمية إذا جرت إعادة هيكلة الدين.

سندات اليوروبوندز هي أوراق مالية أصدرتها وزارة المال للاستدانة بالدولار الأميركي. تحمل هذه السندات فائدة سنوية محدّدة مسبقاً، ويمكن المتاجرة بها في الأسواق الدولية، كما يمكن رهنها والاستدانة مقابلها إلى جانب كثير من عمليات المضاربة. وبحسب الإحصاءات المتوافرة، فإن مجمل محفظة لبنان من سندات اليوروبوندز تبلغ 29.8 مليار دولار تتوزّع على أكثر من جهة. المصارف اللبنانية تحمل سندات يوروبوندز بقيمة 14.8 مليار دولار، ويحمل مصرف لبنان 3.4 مليارات دولار منها أيضاً، وتحمل صناديق استثمارية أجنبية ومصارف أجنبية ومتعاملون أجانب آخرون ما تقدر قيمته بنحو 11 مليار دولار. ويتردّد أن المصارف اللبنانية رهنت سندات بقيمة 3 مليارات دولار لدى مصارف أجنبية مقابل قروض بالدولار وظّفتها في هندسات مصرف لبنان في السنوات الأخيرة، وقيمة هذه السندات لا تظهر في ميزانيات المصارف، رغم أنها تملكها فعلياً، لذا فإن قيمة السندات الفعلية التي تحملها المصارف تبلغ 17.8 مليار دولار.

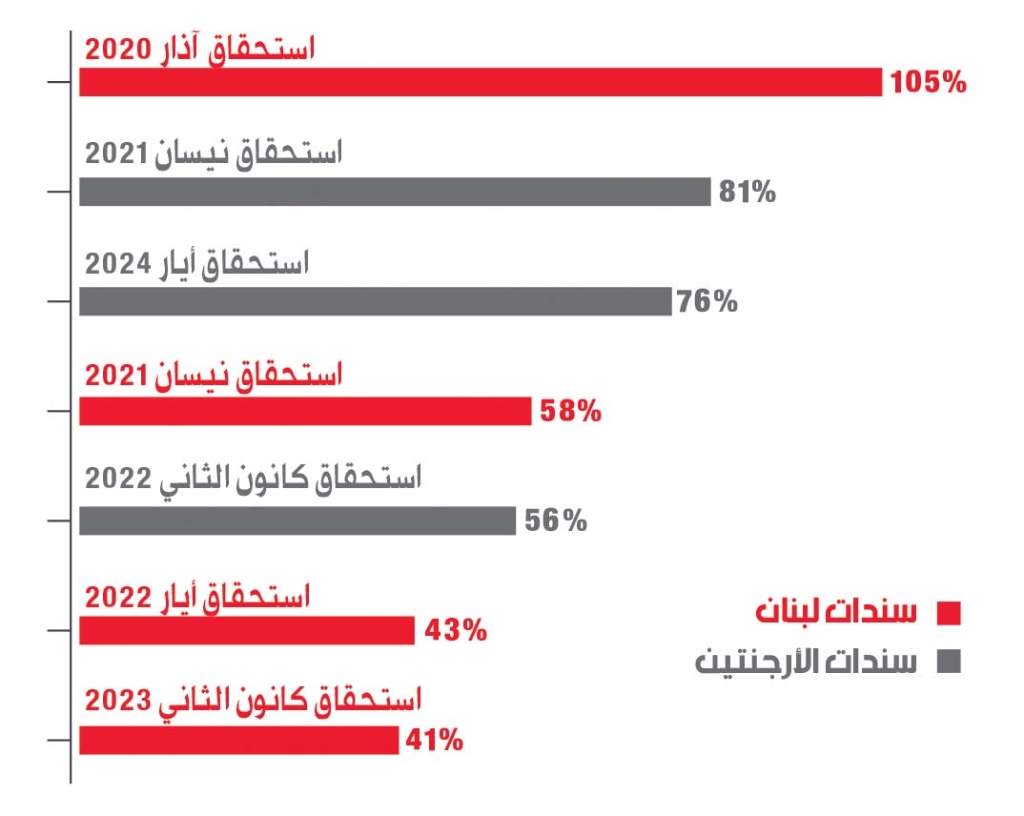

مقارنة بين العائد على سندات لبنان والأرجنتين (المصدر بلومبرغ في مطلع الأسبوع الجاري)

وتطوّرت أسعار سندات اليوروبوندز خلال الفترة الأخيرة بشكل دراماتيكي، وكان أكبر انحدار سجّلته اسعارها يوم خطفت السعودية رئيس الحكومة سعد الحريري وأجبرته على إعلان استقالته، ثم بدأت تسجّل انخفاضات متتالية في الأسعار اعتباراً منذ مطلع السنة الجارية انسجاماً مع التطورات السلبية نقدياً ومالياً، وأخيراً سياسياً. هذه التطورات دفعت وكالات التصنيف مثل «موديز» و«ستاندر أند بورز» و«فيتش» إلى خفض تصنيف دين لبنان السيادي (سندات اليوروبوندز وسندات الخزينة بالعملة المحلية) بالاستناد إلى حسابات المخاطر المرتفعة.

وكان هناك إجماع من الوكالات على أن السبب الرئيسي يكمن في وجود عجز بنيوي في ميزان المدفوعات بدأ في 2011 واستمر إلى اليوم (يعبّر عجز ميزان المدفوعات عن خروج دولارات من لبنان أكثر من تلك التي دخلت إليه)، ما يعكس أزمة في بنية النموذج الاقتصادي القائم على جذب التدفقات الدولارية من الخارج. هذه التدفقات تقلّصت تدريجاً إلى أن أصبحت سلبية بالنسبة إلى لبنان وبدأت تأكل من رصيد الاحتياطات الفعلية لدى مصرف لبنان. ورغم لجوء مصرف لبنان إلى تنفيذ هندسات مالية أدّت إلى رفع الفائدة على الودائع بالدولار إلى أكثر من 11%، وصولاً إلى 15%، ورغم الكلفة الباهظة التي دفعت من ميزانيته من أجل جذب المزيد من التدفقات التي تسهم في إعادة تكوين احتياطاته بالعملات الأجنبية، إلا أن الودائع المصرفية تقلصت بدلاً من أن تنمو، ولا سيما ودائع غير المقيمين، أي الودائع التي تأتي من الخارج بالدولار.

وعندما نشأت قبل بضعة أشهر سوق موازية لسعر الصرف ارتفع بموجبها سعر الدولار مقابل الليرة إلى أبعد من الحدود التي رسمها مصرف لبنان للسعر المعلن بقيمة 1507.5 – 1514 ليرة مقابل كل دولار. واستمر سعر الليرة بالتراجع إلى أن بلغ حدود الـ 2000 ليرة مقابل الدولار، أي بزيادة نسبتها 32% مقابل سعر مصرف لبنان. بهذه الخلفية اندلعت احتجاجات شعبية في لبنان كانت تعبّر عن مطالبها المعيشية وقلقها من انهيار سعر صرف الليرة، لكن المصارف، بحجّة الأوضاع الأمنية، أغلقت لمدة 12 يوم عمل متواصلة، ما أثار هلع المودعين، وعندما فتحت أبوابها للزبائن بدأت تمارس قيوداً قاسية على عمليات السحب والتحويل بشكل فردي واستنسابي، عبر تحديد سقف للسحب النقدي بالدولار والليرة، ومنع صرف الشيكات بالدولار نقداً، ومنع التحويل المالي إلى الخارج (باستثناء ما قامت به المصارف من تحويلات إلى حسابات في الخارج لأموال يملكها مساهمو المصارف وأعضاء مجالس الإدارة وسواهم من كبار المودعين المحظيين والسياسيين).

عملياً بدأت مرحلة الإفلاس العلنية تقترب وصار احتمال جذب تدفقات من الخارج يقارب الصفر

عملياً، فرضت المصارف، بالتنسيق والتشاور مع حاكم مصرف لبنان رياض سلامة، «كابيتال كونترول» على التحويل إلى الخارج، وهو ما أثار ذعر المستثمرين في السندات ودفعهم إلى محاولة تسييل سنداتهم بأبخس الأسعار. من ضمن هذا المسار، بدأت أسعار سندات الخزينة اللبنانية بالعملات الأجنبية (يوروبوندز) المتداولة في الأسواق الدولية، تتراجع تدريجاً إلى أن وصلت إلى خطوط حمر في مطلع هذا الأسبوع. السندات التي اقترب استحقاقها، هي الأكثر تأثّراً، ما يعني أن حامليها يرون أن عملية إعادة هيكلة للدين العام ستطاولها، لذا بدأوا التخلّي عنها.

وبحسب بلومبرغ، فإن سندات الأرجنتين لم تصل إلى المستوى الانحداري الذي بلغته سندات لبنان، ولم ترتفع بعض سندات فنزويلا إلى هذه المستويات إلا عندما أعلنت توقفها عن السداد (إفلاسها).

عملياً، بدأت مرحلة الإفلاس العلنية تقترب، وصار احتمال جذب تدفقات من الخارج، مهما رفعت أسعار الفوائد المحلية على الدولار والليرة، يقارب الصفر في المئة، باستثناء قسم من تحويلات المغتربين إلى أسرهم في لبنان والتي تعدّ بمثابة دخل شهري إضافي. كما أن مرحلة إعادة الهيكلة بدأت تلوح في الأفق، رغم أن مسؤولين ماليين ومصرفيين يرفضون هذا الأمر، إلا أن التطورات تشي بأن الأمر بات ضرورة ملحّة ولم يعد هؤلاء يملكون ترف الرفض أو القبول، بل بات الأمر محتماً عليهم وسيضطرون إلى المفاضلة بين إعادة الهيكلة التي تتضمّن قص أو شطب جزء من الديون والسندات وربما تطاول الودائع أيضاً، وبين إفلاس النظام المصرفي.

الدعوى الإسرائيلية قائمة ضد مصرف واحد

قالت مصادر مطلعة إن الدعوى الأصعب التي تواجهها المصارف اللبنانية في أميركا، أي الدعوى المقدمة من إسرائيليين ضدّ 11 مصرفاً لبنانياً هي: سوسيتيه جنرال، فرنسبنك، الشرق الأوسط وأفريقيا، بلوم، بيبلوس، عوده، بنك بيروت، لبنان والخليج، اللبناني ــــ الفرنسي، بيروت والبلاد العربية وجمّال ترست، تنازلوا عن دعواهم عن 10 مصارف وحصروا مطالبتهم بمصرف واحد هو سوسيتيه جنرال بنك بخلفية أنه المصرف الذي استحوذ على أصول البنك اللبناني الكندي وموجوداته.

الأخبار